お役立ち情報

選択制企業型確定拠出年金とは

「選択制企業型確定拠出年金って、どのような仕組みなんだろう?」「選択制企業型確定拠出年金を導入するメリットを知りたい」このような疑問をお持ちの方も多いのではないでしょうか。

選択制企業型確定拠出年金とは、企業年金制度の一つです。加入するかを従業員自身が選択できる点が、大きな特徴です。

こちらの記事では、選択制企業型確定拠出年金の仕組みや特徴、導入するメリットなどを解説します。選択制企業型確定拠出年金に興味がある事業主の方に役立つ内容となっているので、ぜひ最後までご覧ください。

選択制企業型確定拠出年金とは

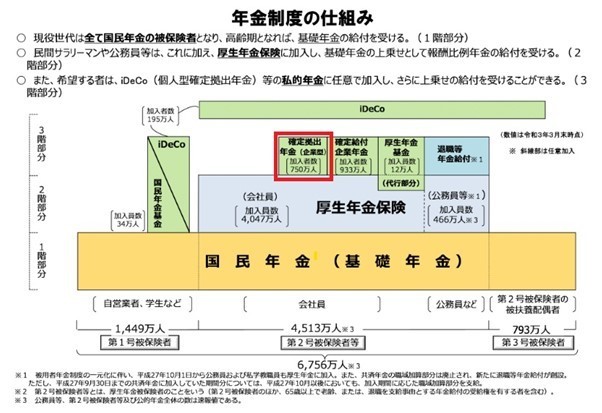

選択制企業型確定拠出年金とは、企業型確定拠出年金の一つです。従業員が企業型確定拠出年金に加入するか、自分の意志で決定できる特徴があります。年金制度は3階建てとなっており、選択制企業型確定拠出年金は下図の赤で囲んだ箇所に該当します。

出典:厚生労働省

企業型確定拠出年金では、拠出した掛金を運用に回します(元本保証型の商品を選択することも可能)。選択できる金融商品は勤務先が提携している金融機関によって異なりますが、従業員が自分で運用商品を選択する点が特徴です。

「年金」という言葉があるとおり、選択制企業型確定拠出年金は私的年金制度です。公的年金の上乗せとなり、事業主や従業員の老後生活における経済的不安を軽減するうえで、有用な手段となります。

従業員が選択制企業型確定拠出年金に掛金を拠出する場合は、給料の一部が充てられます。例えば、毎月の額面給料が250,000円で「30,000円を拠出する」と決定したら、30,000円が確定拠出年金に回り総支給額が220,000円となります。

役員に対して拠出する分は企業の福利厚生費から出され、役員本人が受け取る役員報酬は変わりません。拠出した掛金は全額損金算入の対象となり、利益を圧縮して法人税の軽減効果を得られます。

なお、選択制度企業型確定拠出年金の拠出限度額は以下のとおりです(役員・従業員共通)。

●自社で他に企業年金を実施していない場合:年額660,000円(月額55,000円)

●自社で他に企業年金を実施している場合:年額330,000円(月額27,500円)

上限は決まっていますが、拠出する掛金は「法令上の限度額の範囲内で任意」「3,000円以上1,000円単位」など、勤務先によって定めが異なります。

選択制企業型確定拠出年金を導入するメリット【事業主側】

事業主は、選択制企業型確定拠出年金を導入することでさまざまなメリットを得られます。

以下で、具体的に解説します。

①福利厚生を充実して人材確保を図れる

企業型確定拠出年金は、福利厚生の一環となる制度です。選択型企業型確定拠出年金の導入を通じて、福利厚生を充実させて働きやすい環境を整備でき、人材確保を図れます。

近年は人材不足が叫ばれており、福利厚生を手厚くして自社の魅力を高める重要性は高まっています。雇用の流動化が進み転職も当たり前になっているため、人材を確保するための工夫を行わないと、人材が離れてしまうでしょう。

選択制企業型確定拠出年金は、従業員の老後生活を支えるための有用な手段の一つとなります。導入すれば人材確保に即直結するわけではありませんが、企業の魅力を高めるうえで重要な要素と言えるでしょう。

②従業員の資産形成を支援できる

選択制企業型確定拠出年金の導入を通じて、従業員の資産形成を支援できます。公的年金の上乗せとなる私的年金を計画的に作ることで、老後の経済的不安を軽減できるでしょう。

2019年に「老後2,000万円問題」が話題になりました。大まかにいうと「公的年金だけでは生活費をカバーできないから、自分で2,000万円を用意する必要がある」という金融庁のレポートが、大々的に報じられたものです。

実際に2,000万円が必要になるかはさておき、老後に向けて資産形成を行う重要性が高まっているのは確かです。年金制度の破綻は考えづらいとはいえ、少子高齢化が進むと将来の年金給付が先細りする可能性もゼロではありません。

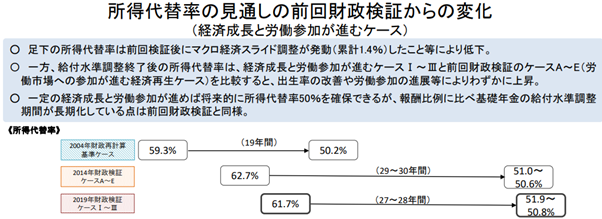

厚生労働省も、将来的に所得代替率が減少する可能性を示唆しています。

所得代替率とは、65歳時点で受け取る年金額が、現役世代の手取り収入額(ボーナス込み)と比較してどのくらいの割合かを示すものです。

例えば、所得代替率が50%であれば、そのときにおける現役世代の手取り収入の50%を年金として受け取れる、ということを意味します。

公的年金の先細りや所得代替率の減少が懸念されるなかで、選択制企業型確定拠出年金を活用し、老後に向けて準備を進める意義は大きいといえるでしょう。

③掛金が社会保険料負担の算定対象外になる

従業員が拠出する選択制企業型確定拠出年金の掛金は、社会保険料負担の算定対象外となります。社会保険料は労使折半となっているため、従業員本人だけでなく事業主が納める社会保険料を最適化できます。

さらに、事業主・役員分で拠出する掛金は全額損金算入となり、法人の利益を圧縮することが可能です。税金と社会保険料を最適化できる点は、選択制企業型確定拠出年金を導入するメリットです。

また、従業員が企業型確定拠出年金を行う場合でも、事業主が払う給料は同じなので人件費負担は増えません。

④企業規模に関わらず導入できる

選択型企業型確定拠出年金は、運用管理機関によっては事業主一人の企業でも加入できるため、企業規模に関係なく導入できます。企業型確定拠出年金の加入条件は「60歳未満であること」「厚生年金に加入していること」「加入を希望すること」の3つです。

そのため、たとえ一人法人や家族経営の小規模企業でも、選択型企業型確定拠出年金は導入できます。

選択制企業型確定拠出年金を導入するメリット【従業員側】

選択型企業型確定拠出年金は、事業主だけでなく従業員にも多くのメリットをもたらします。

以下で、詳しく解説します。

①従業員が自分の判断で加入するか選べる

選択制企業型確定拠出年金に加入するかどうかは、従業員が自分の意志で決められます。制度の必要性を感じなかったり、掛金を拠出することに抵抗を感じたりする場合は、無理に拠出する必要はありません。

拠出する場合は計画的に老後へ向けて資産形成を行えますが、手取りの給料が減ってしまいます。例えば、若手でまだ給料が低い場合は、手取りの収入が減ると生活が苦しくなってしまうケースが考えられるでしょう。

この場合は「いったん加入せず、余裕ができたら加入する」という対応ができます。従業員の希望やライフステージに応じて、柔軟に利用するか判断できる点は、選択型企業型確定拠出年金ならではのメリットです。

②運用成績次第では大きな利益が期待できる

企業型確定拠出年金では、従業員が自身の責任において運用商品を選択できます。リスクを取って、高いリターンを狙うことが可能です。

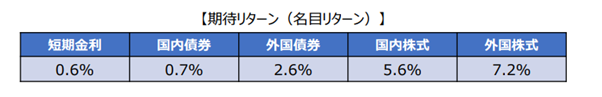

例えば、私たちが納めた年金保険料を運用している年金積立金管理運用独立行政法人(GPIF)では、以下のように金融商品の期待リターンを見積もっています。

●外国株式:7.2%

●国内株式:5.6%

●外国債券:2.6%

●国内債券:0.7%

株式で運用する商品を選択すれば、長期的にみると年率5%〜7%程度の利回りで運用できる可能性があります。運用期間が長くなるほど運用成績は安定する傾向にあるため、長い運用期間を取れる方は、リスクを取りやすいでしょう。

ただし、株式や債券などのリスク資産は、元本保証ではありません。相場や市況が不調の場合は、運用益がマイナスとなってしまう可能性がある点に留意しましょう。

③非課税で運用できる

企業型確定拠出年金の運用益は非課税となるため、運用成績次第では大きな利益が期待できます。通常の資産運用では、利益部分に対して20.315%の税金が課されますが、企業型確定拠出年金では運用中に税負担が発生しません。

資産運用をする側にとって、税金は利益を削るコストです。例えば、5%で資産運用できても、税金として20.315%を負担すると実質リターンは約4%になってしまいます。

運用で得られた利益が500万円の場合、1%は50,000円です。運用で得られた利益が大きいほど、受け取れる金額に差が付きます。1%の差は大きいと言えるでしょう。

企業型確定拠出年金は非課税で運用できることから、投資のパフォーマンスが高まるメリットが期待できます。

④元本保証型の商品を選択すれば安全に運用できる

企業型確定拠出年金には、元本保証型の商品が最低でも1つは用意されています。資産運用の経験がない人やリスク耐性が低い人は、無理にリスク資産を選択せず、元本保証型の商品を選択できます。

「元本割れは絶対に避けたい」「少しでもマイナスになると狼狽えてしまいそう」という人でも、安心して加入できる点は企業型確定拠出年金のメリットです。

リスクを負える人は株式や債券に投資する商品を選び、リスクを負いたくない人は元本保証型を選ぶとよいでしょう。従業員が自身の判断で金融商品を選択できる柔軟性の高さも、企業型確定拠出年金の魅力です。

⑤税金と社会保険料を最適化できる

従業員が企業型確定拠出年金へ加入すると、税金と社会保険料の負担を最適化できます。掛金を拠出した分は税金と社会保険料の算定基礎外となり、拠出後の給料額で税額と社会保険料額を算定するためです。

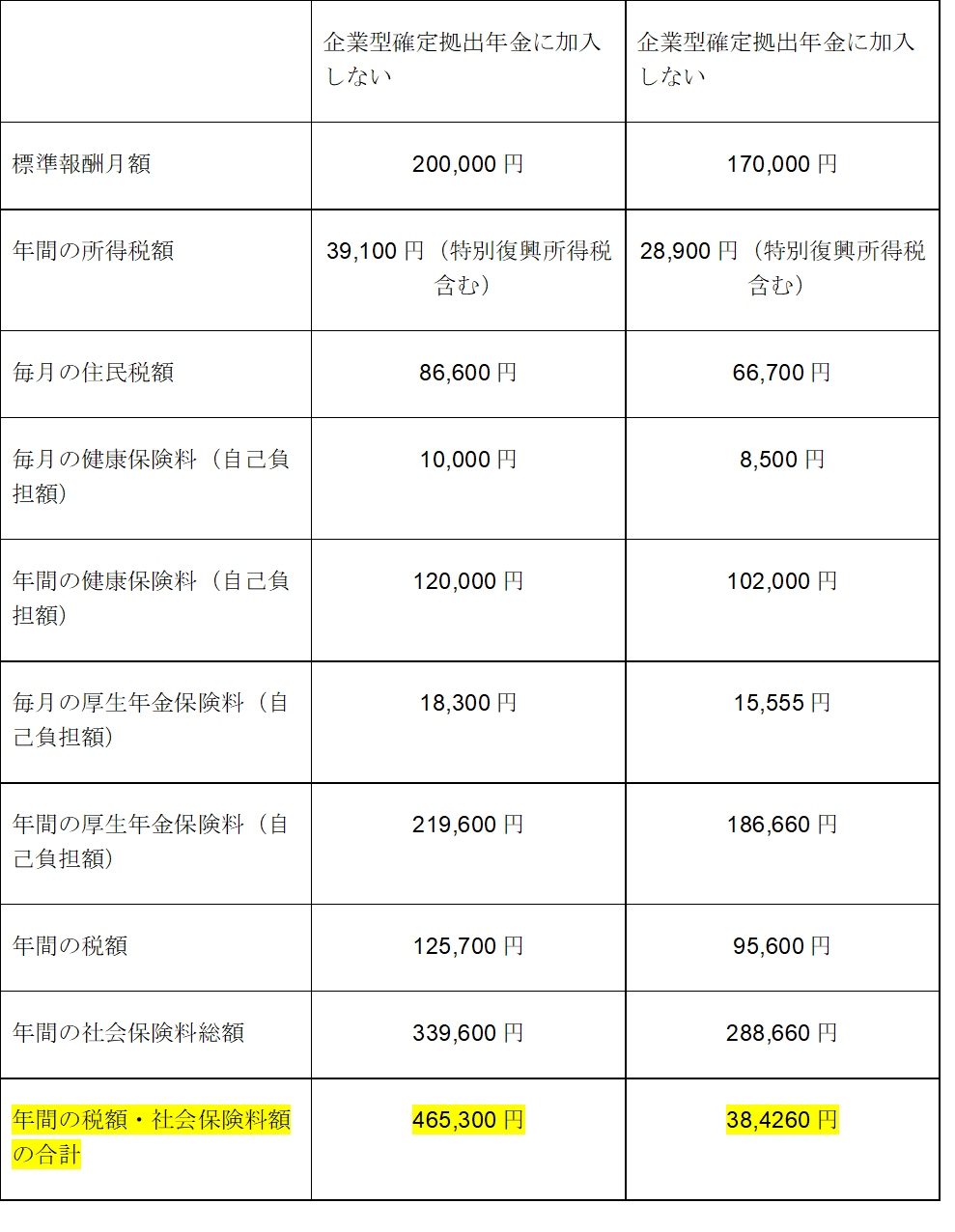

例えば、月額給料が200,000円で毎月30,000円を企業型確定拠出年金に拠出する場合で、シミュレーションしてみましょう(39歳以下で介護保険料は負担しないものとします)。

年間の手取り額に80,000円以上の差が生じることがわかります。つまり、企業型確定拠出年金に加入すれば、税金と社会保険料の負担を最適化しつつ、計画的に老後資金を作れるのです。

⑥受け取り方は一時金か年金から選べる

企業型確定拠出年金は、原則60歳以降から受給できます。受給できる方法は「一時金」「年金」「一時金と年金の併用」に分けられ、従業員がライフステージや資金ニーズに合わせて選択できます。

例えば、企業型確定拠出年金を受け取れるタイミングで住宅ローンを一括返済したり、子どもの大学入学資金を払ったり、まとまった支出がある場合は一時金で受け取るとよいでしょう。

一方で、まとまった資金を必要としておらず、安定的な収入が欲しい場合は年金形式で受け取るのが向いています。このように、老後のライフプランや当面の資金ニーズに合わせて、柔軟に受け取り方法を選択できる点は企業型確定拠出年金のメリットです。

⑦運用成績の確認を通じて年金額を見える化できる

企業型確定拠出年金の運用管理機関の多くは、運用成績をWEB上で確認できます。また、最低でも年に1回以上は文書で運用状況の報告書が届くため、定期的に運用状況を確認することが可能です。

運用成績の確認を通じて、自身が受け取れる年金額を「見える化」できます。公的年金の受給額(ねんきん定期便で確認できます)と企業型確定拠出年金の受給額の確認は、老後の生活設計を考えるうえで欠かせません。

「累計でいくら掛金を拠出したのか」「損益はどうなっているのか」を通じて、自身が選択している金融商品に問題があるかを把握できます。「いくら受給できるのか」を把握できれば、老後生活をおくるうえでのマネープランを策定できるでしょう。

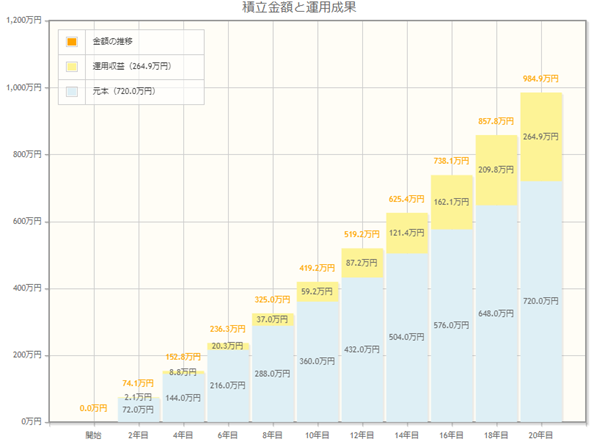

選択制企業型確定拠出年金の運用シミュレーション

選択制企業型確定拠出年金に加入し、実際に運用したらどの程度のリターンが見込めるのかをシミュレーションしました。

【条件】

●掛金の拠出は毎月30,000円

●運用期間20年間

●運用利回りは年利3%

拠出した元本は720万円、運用収益が264.9万円という結果になりました。着実に掛金を拠出すれば、約1,000万円の老後資産を築けることがわかります。

拠出する年数が長いほど、運用の利回りが高まる(その分、負うリスクも高まります)ほど、より多くの資産を築けます。シミュレーションに落とし込むことで、選択制企業型確定拠出年金に加入するメリットを、わかりやすく感じられるのではないでしょうか。

選択制企業型確定拠出年金を導入するデメリット・注意点【事業主】

選択制企業型確定拠出年金にはメリットが多くある一方で、事業主が知っておくべきデメリットも存在します。

実際に制度を導入する前にデメリットを確認し、自社に合っているか確認してみてください。

①制度の導入にあたって手間がかかる

企業型確定拠出年金を導入する際には、さまざまな手間がかかります。労使合意をしたうえで厚生局の承認を受け、運用管理機関を選定するなどの事務的な負担が発生する点は押さえておきましょう。

さらに、制度を導入するにあたって費用も発生します。運用管理機関や従業員の人数によって差がありますが、口座開設手数料として数十万円程度、その後も手数料をはじめとしたランニングコストが発生する点もデメリットです。

福利厚生を充実させる長期的なメリットと、発生するコストのバランスを鑑みて、導入すべきか判断してみてください。

②従業員に投資教育を行う必要がある

企業型確定拠出年金を導入すると、従業員に対して継続的に投資教育を行う必要があります(努力義務)。具体的には、制度・資産運用の仕組みや特徴、ライフプランニングの策定方法などの情報を提供しなければなりません。

制度の加入時だけでなく、加入後においても継続的に従業員が資産運用について理解できるように投資教育を行う必要があります。このように、継続的に投資教育の手間が発生する点は、デメリットといえるでしょう。

なお、加入者への投資教育は事業主が行うこととなっていますが、運営管理機関や企業年金連合会等に委託できます。

選択制企業型確定拠出年金を導入するデメリット・注意点【従業員】

従業員側が選択制企業型確定拠出年金へ加入する際にも、注意すべき点があります。

選択制企業型確定拠出年金を導入する際には、以下のようなデメリットがある点を、事業主として従業員に伝えることが大切です。

①手取り収入が減る

選択制企業型確定拠出年金に加入すると、手取り収入が減ります。掛金は勤務先が負担するわけではなく、自身の給料から拠出するためです。

現在の手取り収入と生活費が均衡している人にとっては、毎月掛金を拠出するのは負担となるケースも考えられるでしょう。例えば、まだ若く収入が低い人にとって、手取り収入が減ると生活に悪影響が出る恐れがあります。

事業主は「掛金は自分の給料から拠出する」という大前提を伝え、理解を得ることが欠かせません。

②原則60歳までは資産の引き出しができない

企業型確定拠出年金は年金づくりに特化している制度なので、原則として60歳までは資産の引き出しができません。例えば、30代~40代で教育資金や住宅資金を工面する必要性が出てきても、企業型確定拠出年金から一部を引き出すという対応は不可能です。

今後ライフステージの変化やライフイベントの発生が見込まれる世代にとって、60歳まで資金拘束を受ける点はデメリットになり得るでしょう。好きなタイミングで自由に引き出せず、流動性に欠けるという特徴は、きちんと従業員に伝える必要があります。

③社会保障給付が縮小する恐れがある

企業型確定拠出年金に加入すると、受け取れる社会保障給付が縮小する恐れがあります。具体的には、以下のようなデメリットが発生する点に留意しましょう。

●傷病手当金の減少

●出産手当金の減少

●将来受け取れる厚生年金額の減少

●失業給付・労災保険給付の減少

例えば、傷病手当金日額は「支給開始日以前の継続した12ヶ月間の各月の標準報酬月額を平均した額÷30日×2/3」で計算します。老齢厚生年金も、平均標準報酬額をベースにして受給額を計算します。

企業型確定拠出年金への加入を通じて、受け取れる社会保障給付額が減ってしまう点は押さえておきましょう。

選択制企業型確定拠出年金とiDeCoの関係

近年は、老後に向けた資産形成手段として個人型確定拠出年金(iDeCo)の加入者が増えています。選択制企業型確定拠出年金とiDeCoは併用可能です。

社内ですでにiDeCoを行っている従業員がいたとしても、選択制企業型確定拠出年金の導入は可能です。選択制企業型確定拠出年金とiDeCoを併用する場合、iDeCoの掛金上限額は以下のように設定されます。

- 選択制企業型確定拠出年金の毎月拠出額が35,000円を超えている場合:「55,000円–選択制企業型確定拠出年金の拠出額」

- 選択制企業型確定拠出年金の毎月拠出額が35,000円未満の場合:20,000円

そもそも、選択制企業型確定拠出年金もiDeCoも、加入するかは従業員自身が決定できます。併用するかどうかも含めて、従業員が決めれば問題ありません。

つまり、各従業員がおのおのの判断で 「選択制企業型確定拠出年金だけ加入する」「選択制企業型確定拠出年金とiDeCoを併用する」「iDeCoだけ加入する」という選択を採れます。

選択制企業型確定拠出年金を導入する流れ

選択制企業型確定拠出年金を導入する際の流れは、以下のとおりです。

- 労使合意・就業規則の改定

- 厚生局へ申請

- 運営管理機関・資産管理機関の選定

- 運用商品の選定

- 従業員への投資教育

導入に際しては、労使間の合意と就業規則の改定が必要です。また、以下の必要書類を揃えたうえで厚生局へ申請を行う必要があります。

●就業規則

●会社情報が確認できる書類

●厚生年金適用事業所と確認できる書類など

さらに、制度の運営・管理を行う「運営管理機関」と加入者の年金資産の管理・保全を行う「資産管理機関」を選定します。そのうえで、従業員に提示する運用商品を選定し、従業員への説明を行う必要があります。

まとめ:選択制企業型確定拠出年金の導入で、企業の魅力を高めよう

選択制企業型確定拠出年金は、従業員が加入するかを判断できる点が特徴です。加入する場合は従業員が自身の責任において金融商品を選択して運用するため、柔軟性が高い制度といえます。

選択制企業型確定拠出年金は、事業主と従業員それぞれにメリットをもたらしてくれます。税金(法人税や所得税)と社会保険料負担を最適化しつつ、福利厚生の充実に伴う企業としての魅力向上などのメリットを得られるでしょう。

当事務所では、就業規則の作成・変更や選択制企業型確定拠出年金制度の導入支援など、幅広く対応しております。選択制企業型確定拠出年金の導入を検討している事業主の方は、ぜひお気軽にお問い合わせください。詳しいサービス内容については、こちらのリンクからご確認いただけます。

それでも労働問題にお困りなら

代表の引地です。

あなたのお悩みを解決します!

弊社の社会保険労務士事務所は、多くの企業様の労働問題を解決へと導いてまいりました。

その実績は、確かな知識と経験に基づいております。

なぜ労働問題の解決が可能かというと、専門家が常に最新の法律や判例を基に、適切な助言を行なっているからです。

サービス内容としては、労務相談を始め、給与計算、手続代行、就業規則の作成など幅広く対応しております。問題を抱えている企業様、安心してご相談ください。詳しいサービス内容については、こちらのリンクからご確認いただけます。

お気軽にお問合せください

お電話でのお問合せ・相談予約

<受付時間>

8:30~17:30

※土曜・日曜・祝日は除く

フォームは24時間受付中です。お気軽にご連絡ください。